mmphoto – stock.adobe.com

Direkt anwendbare Gesetze zu formulieren, scheint insbesondere bei der Steuergesetzgebung nicht möglich zu sein. Ein BMF-Schreiben soll jetzt offene Fragen rund um den Nullsteuersatz für wohnungsnahe Photovoltaik-Anlagen und Stromspeicher klären.

Seit 1. Januar 2023 gilt für die Lieferung und Installation bestimmter Photovoltaik-Anlagen an den Anlagenbetreiber ein Nullsteuersatz, wenn die Photovoltaik-Anlage auf oder in der Nähe von Privatwohnungen, Wohnungen sowie öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden, installiert wird.

Der Nullsteuersatz wurde über das Jahressteuergesetz 2022 in das Umsatzsteuergesetz (UStG) aufgenommen. Der Anwendungsbereich umfasst Solarmodule, „einschließlich der für den Betrieb einer PV-Anlage wesentlichen Komponenten und der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern …“. Was genau unter den Begriff „wesentliche Komponenten“ fällt, war allerdings bislang nicht klar definiert und führte in der Branche zu großer Unsicherheit.

Hier sorgt jetzt aus Sicht des Zentralverbands der Deutschen Elektro- und Informationstechnischen Handwerke (ZVEH) ein an die obersten Finanzbehörden der Länder adressiertes Schreiben des Bundesministeriums der Finanzen (BMF) für Klarheit. Das Schreiben vom 27. Februar 2023 legt dar, wie die Finanzämter die neuen Regelungen auszulegen und anzuwenden haben und bestätigt in vielen Punkten die Sichtweise der elektrohandwerklichen Organisation.

Weite Auslegung des Begriffs „wesentliche Komponenten“

Als Erfolg seiner Interessenvertretung wertet der ZVEH, dass unter „wesentliche Komponenten“ nun auch Bauteile erfasst sind, die zur Erfüllung technischer Normen notwendig sind. Gleichzeitig werden „wesentliche Komponenten“ in der Auslegungshilfe weniger eng gefasst, als noch im Entwurf vorgesehen. Waren damit bislang nur rein PV-spezifische Komponenten gemeint, fallen nun auch Komponenten, die „geliefert und installiert werden, um PV-Anlagen zu errichten und zu betreiben“, unter diese Definition. In beiden Fällen konnte also erreicht werden, dass der Nullsteuersatz auf wichtige, im Zusammenhang mit der Installation einer PV-Anlage stehende Leistungen ausgeweitet wurde.

Im BMF-Schreiben heißt es dazu:

„Lieferungen und sonstige Leistungen, die für den Leistungsempfänger keinen eigenen Zweck, sondern das Mittel darstellen, um die Lieferung der Photovoltaikanlage unter optimalen Bedingungen in Anspruch zu nehmen, teilen das Schicksal der Lieferung der Photovoltaikanlage und sind als Nebenleistungen zur Hauptleistung dementsprechend einheitlich mit dem Nullsteuersatz zu besteuern (vgl. Abschnitt 3.10 [im Umsatzsteuer-Anwendungserlass]).

Zu den Nebenleistungen der Lieferung der Photovoltaikanlage zählen u. a. die Übernahme der Anmeldung in das MaStR, die Bereitstellung von Software zur Steuerung und Überwachung der Anlage, die Montage der Solarmodule, die Kabelinstallationen, die Lieferung und der Anschluss des Wechselrichters oder des Zweirichtungszählers, die Lieferung von Schrauben und Stromkabeln, die Herstellung des AC-Anschlusses, die Bereitstellung von Gerüsten, die Lieferung von Befestigungsmaterial oder auch die Erneuerung des Zählerschranks, wenn diese vom Netzbetreiber verlangt wird bzw. auf Grund technischer Normen für den Betrieb der Photovoltaik-Anlage erforderlich ist. Dem Nullsteuersatz unterliegen grundsätzlich auch die Lieferungen von sog. Aufdach-Photovoltaik-Anlagen durch Bauträger.“

Vereinfachung durch „Paketlösung“

Den Forderungen des ZVEH nach praxistauglichen Lösungen entsprechend, hat die Bundesfinanzverwaltung zudem sogenannte „Paketlösungen“ in ihr Schreiben aufgenommen und die Abgrenzung der Umsatzsteuersätze damit weiter erleichtert. Gemeint ist mit „Paketlösungen“ beispielsweise, dass eine Zählerschrank-Erweiterung oder auch andere Komponenten und Arbeiten unter den Nullsteuersatz fallen, wenn sie in direktem Zusammenhang mit der Installation einer Photovoltaik-Anlage stehen und wenn sie gemeinsam mit einer solchen bei einem einzigen elektrohandwerklichen Fachbetrieb in Auftrag gegeben werden.

Aus umsatzsteuerrechtlicher Sicht stellt dies eine einheitliche Leistung des Fachbetriebs dar, die insgesamt unter den Nullsteuersatz fällt. Beauftragt ein Kunde jedoch „nur“ eine Zählerschrank-Erweiterung – zum Beispiel, weil mit der Installation der Photovoltaik-Anlage ein Solarteur oder ein Dachdecker-Betrieb beauftragt wurde –, unterliegt diese Leistung dem Regelsteuersatz.

Das BMF-Schreiben „Nullsteuersatz für Umsätze im Zusammenhang mit bestimmten Photovoltaikanlagen (§ 12 Absatz 3 Umsatzsteuergesetz (UStG)) als PDF-Download.

Zudem hat das BMF unter der Überschrift „Umsatzsteuerliche Maßnahmen zur Förderung des Ausbaus von Photovoltaikanlagen“ FAQ online gestellt.

Keine Beschränkung auf „nicht mehr als 30 kWp“

Der Nullsteuersatz wird der gebäudenahen Energiewende, hier werden typischerweise Photovoltaik-Anlagen mit maximal 30 kWp installiert, einen Schub geben, zumal der Entfall der Umsatzsteuer neben den PV-Modulen auch für Wechselrichter, Batteriespeicher und die oben angegebenen Komponenten und Paketlösungen gilt.

Mit dem Jahressteuergesetz 2022 wurde im UStG § 12 „Steuersätze“ der nachstehende Absatz 3 angefügt:

(3) Die Steuer ermäßigt sich auf 0 Prozent für die folgenden Umsätze:

1. die Lieferungen von Solarmodulen an den Betreiber einer Photovoltaikanlage, einschließlich der für den Betrieb einer Photovoltaikanlage wesentlichen Komponenten und der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Photovoltaikanlage auf oder in der Nähe von Privatwohnungen, Wohnungen sowie öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden, installiert wird. Die Voraussetzungen des Satzes 1 gelten als erfüllt, wenn die installierte Bruttoleistung der Photovoltaikanlage laut Marktstammdatenregister nicht mehr als 30 Kilowatt (peak) beträgt oder betragen wird;

2. den innergemeinschaftlichen Erwerb der in Nummer 1 bezeichneten Gegenstände, die die Voraussetzungen der Nummer 1 erfüllen;

3. die Einfuhr der in Nummer 1 bezeichneten Gegenstände, die die Voraussetzungen der Nummer 1 erfüllen;

4. die Installation von Photovoltaikanlagen sowie der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Lieferung der installierten Komponenten die Voraussetzungen der Nummer 1 erfüllt.

Der Nullsteuersatz ist jedoch nicht auf Photovoltaik-Anlagen mit maximal 30 kWp beschränkt – für solche Anlagen gilt lediglich das Installations-Kriterium „auf oder in der Nähe von Privatwohnungen, Wohnungen sowie öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden“ als pauschal erfüllt. Auch Photovoltaik-Anlagen „auf oder in der Nähe von Wohngebäuden“ sind stets begünstigt, beispielsweise Photovoltaik-Anlagen mit einer Leistung über 30 kWp auf größeren Mehrfamilienhäusern. ■

Quelle: ZVEH, BMF / jv

Im Kontext:

2022: Installation von Stromspeichern wächst exponentiell

DUH fordert vereinfachte Genehmigung von Balkonkraftwerken

Stromspeicher-Inspektion 2023: Lithium-Batterien klar im Vorteil

VDE-Positionen würden den Markt für Mini-EEA beflügeln

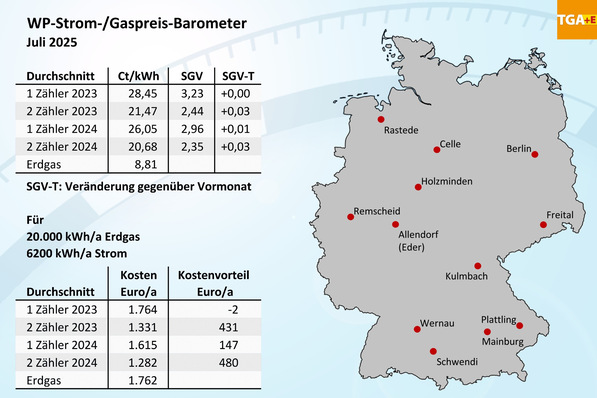

Solarstrom bringt Kostensicherheit beim Wärmepumpenbetrieb